一、全球光伏行業整體情況總結

2016年是全球光伏裝機增長的一個里程碑。據德國太陽能協會最新發布的統計數據顯示,2016年全球光伏新增裝機70GW,比2015年增長大約30%,至此,全球光伏裝機總量達到300GW。在2016年的新增裝機量中,中國貢獻了34.54GW,與2015年新增裝機量相比,同比增長了128%,累計裝機容量77.42GW,新增和累計裝機容量均為全球第一。美國2016全年光伏裝機14.76GW,裝機量同比增長97%,其中公共事業裝機量起到了主要的拉動作用。

二、重點光伏市場發展情況及趨勢預測

(一)中國

2016年中國光伏發電新增裝機容量34.54GW,累計裝機容量77.42GW,新增和累計裝機容量均為全球第一。其中,地面電站30.3GW,分布式電站4.24GW,分布式電站同比增長200%。

據中國光伏行業協會召開的年度會議數據顯示,2016年,我國光伏市場呈現以下兩個特點:

1.市場格局大轉換:從西北部向中部地區轉移

2016年全國新增光伏發電裝機中,西北地區為9.74GW,占全國的28%;西北以外地區為24.8GW,占全國的72%;中東部地區新增裝機容量超過1GW的省份達9個,分別是山東3.22GW、河南2.44GW、安徽2.25GW、河北2.03GW、江西1.85GW、山西1.83GW、浙江1.75GW、湖北1.38GW、江蘇1.23GW。

2.市場結構大轉換:由地面電站轉向分布式

分布式光伏發電裝機容量發展提速,2016年8月份之后,分布式每月并網量占比都在50%左右。中東部地區分布式光伏有較大增長,新增裝機排名前5位的省份是浙江(0.86GW)、山東(0.75GW)、江蘇(0.53GW)和安徽(0.46GW)和江西(0.31GW)。

展望2017年,在領跑者項目、光伏扶貧和分布式項目帶動下,國內光伏市場仍有較大發展空間,巴黎氣候協議已經生效,也將推動光伏發展。但考慮到電力需求放緩,棄風、棄光高居不下,我國政府下調對光伏的補貼力度等因素,2017年新增裝機規模相比2016年將有所減少,結合《中國光伏行業發展路線圖》,我們預測2017年中國光伏市場將呈現先緊后松態勢,預計新增裝機20-30GW。

(二)日本

日本仍為我國光伏組件出口的第一大市場,但2016年,我國對日光伏組件出口金額28.34億美元,較2015年同比下滑26.80%。

日本太陽能市場如預期般呈現衰退走勢,2016年7月由中國市場卷起的全球性組件跌價更讓日本太陽能廠的運營雪上加霜。Panasonic、Kyocera、夏普太陽能事業皆因市況疲軟而呈現下滑走勢,集團業績受到拖累。自2014年起,日本已經是中國光伏組件最大的出口市場,中國品牌已經占據了日本市場份額的40%以上,到2016年已經達到了46%。

日本METI明確訂定了2017年以后的10kW以下住宅用系統之FIT降價時間表,預計在2018年降至26圓/kWh、2019年降至24圓/kWh;有搭配電力控制裝置者,FIT價格則增加2日圓。

我們初步預測2017年日本裝機市場將出現較大幅度下滑,全年新增裝機量可能在8-9GW之間。受此影響,我國光伏對日出口將面臨更復雜的形勢,短期內對日出口可能持續下滑。

(三)美國

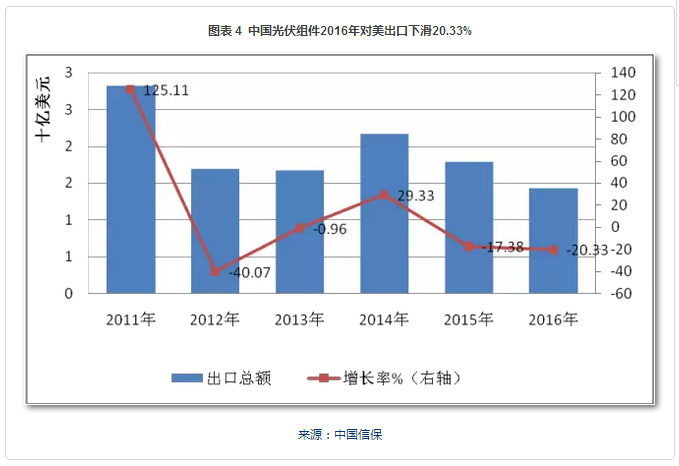

2016年,美國市場占中國組件出口的市場份額下降到11%,出口金額下降20.33%,為14.27億美元。

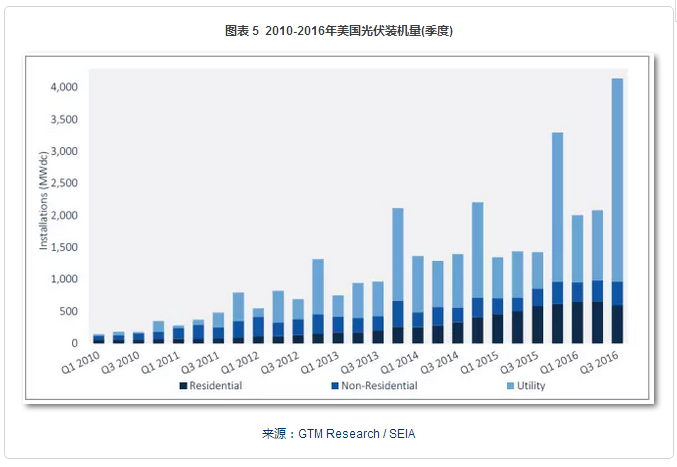

根據GTM和SEIA聯合發布的數據顯示,2016年美國新增光伏裝機達到14.76GW,同比增長了97%,堪稱“光伏大躍進”。這一年,美國規模化的光伏裝機自2011年以來首次超過了居民屋頂光伏裝機(2.583GW)。

值得注意的是,受到美國大選的影響,我國出口至美國的光伏產品在2016年9月起驟減。

展望2017年,受特朗普相關執政政策的影響,我國光伏產品對美出口仍存在較大的變數。特朗普提出的能源政策以推動石化燃料為主,并計劃撤銷原總統奧巴馬在巴黎高峰會所簽署的氣候協議,甚至支持加碼貿易壁壘,以阻絕貿易自由化腳步,此舉恐讓美國整個可再生能源行業急速冷凍。目前我們對美國市場仍保持謹慎態度,預測2017年能夠基本維持小幅震蕩,但不排除政策性因素造成的突發影響,也建議各方保持相關動態跟蹤。

(四)印度

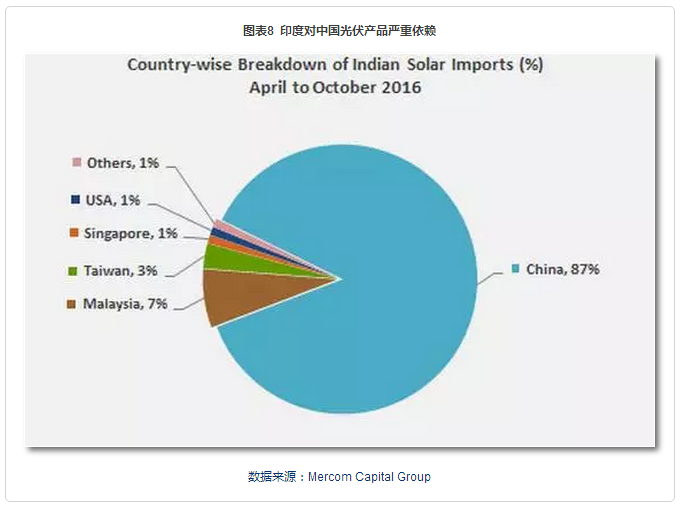

印度在2016年一躍成為我國光伏組件出口的第二大市場,2016年,我國對印度光伏組件出口金額24.59億美元,較2015年同比增長78.68%。

在我國光伏組件對印出口大幅上升的同時,印度光伏行業對中國產品的依賴度也在上升,據印度商務部統計,在2016年4-10月期間,在印度光伏產品進口來源國中,中國產品已經占據了87%的市場,其次為馬來西亞,但占比僅7%,排在第三位的中國臺灣,占比也僅有3%。

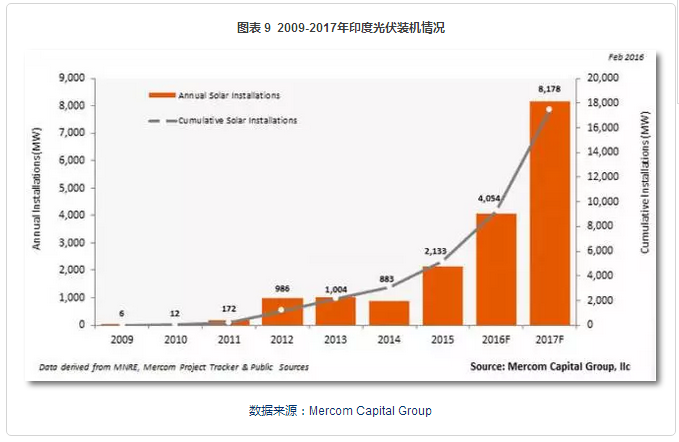

據印度新能源與再生能源部(NMRE)統計的數據顯示,截至2016年12月31日,全國太陽能裝機量達9,012MW,正式突破9GW大關;裝機量超過500MW的地區分別是:坦米爾納杜邦(1,591MW)、拉賈斯坦邦(1,318MW)、古吉拉特邦(1,159MW)、安德拉邦(980MW)、特倫甘納邦(973MW)、中央邦(840MW)、旁遮普省(545MW)。

展望2017年,印度目前有14.2GW的太陽能發電項目正在開發中,6.3GW的太陽能發電正在招標中。我們初步預計印度2017年太陽能發電量將增加8.7GW,包括1.1GW的屋頂太陽能板發電計劃。

三、我國光伏行業生產及出口情況分析

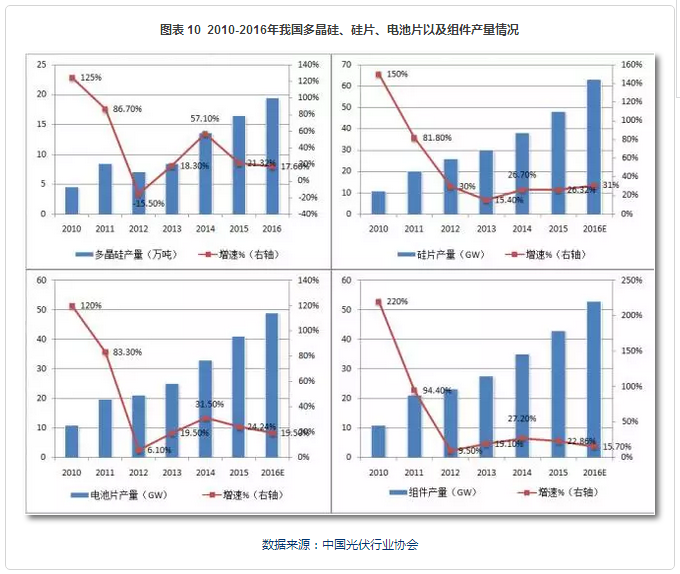

(一)光伏產業整體發展向好

在中國光伏行業協會召開的“2016年中國光伏產業回顧及2017年展望”大會上,行業協會將2016年中國光伏發展定位為一個“景氣”年,部分企業,整體發展向好。

2016年,光伏產業技術不斷突破,中國企業多次打破世界記錄。技術進步是光伏行業迅速發展的主要驅動力,在補貼明確下降的背景下,行業將會面臨新的一輪成本下降潮,與上一輪依靠原料成本下降不同的是,這一輪將會依靠技術進步。黑硅與PERC成為最主要的降本提效的途徑:黑硅投資成本低,能夠實現多晶硅片的成本下降,未來2-3年內將會持續應用;PERC是目前高效技術中間性價比最高的一種技術,未來有望在國內實現規模化應用。

此外,光伏制造業企業盈利能力整體向好。數據顯示,截至2017年2月6日,在A股光伏發電概念板塊所覆蓋的36家上市公司中,有31家已發布2016年度業績預告。其中,業績預喜的公司占比高達八成。在上述公司中,預計凈利潤變動浮動在100%以上的公司有13家,凈利潤變動幅度50%-100%的公司5家。

(二)行業出口金額有所下滑

2016年我國光伏組件出口金額123.79億美元,同比下滑16.36%。隨著海外工廠的設立,硅片和電池片的出口同比增加,組件出口則同比下降。重點出口市場仍以日本、美國、印度為主,其中印度市場在2016年有較明顯的擴張,對印出口額首次超過美國,排名第二位。另外較突出的一點是巴西、土耳其市場異軍突起,第一次進入全年出口額排行榜,并分別位列第8位和第10位。

我們總結2016年光伏組件的重點出口市場,仍有幾個較為突出的變化值得關注。首先,對日本和美國兩大市場的出口金額在2016年進一步萎縮,兩國出口額同比分別下降了26.80%和20.33%,其中美國的排名更是跌至第三位;其次,對印度市場的出口仍在高速增長,同比增長率高達78.68%,光伏組件對印度的出口金額占2016年全年出口金額的19.87%,已經超越美國成為我國組件出口排名第二大的市場;第三,通過荷蘭出口歐洲市場的光伏組件持續減少,從2016年的出口數據來看,我國對荷蘭出口同比下滑了37.62%,全球市場占比也跌落至4.81%。

從洲別市場來看,2016年我國光伏組件對所有洲別市場出口額均表現為同比下滑。與2015年相比,包括對亞洲出口在內,所有洲別市場出口形勢均有不同程度惡化——其中,對歐洲、北美洲、非洲出口額降幅超過20%,對歐洲出口額降幅則接近30%,該地區也成為2016年出口表現最差的洲別市場。

四、光伏行業未來發展趨勢及風險分析

(一)行業發展趨勢展望

全球補貼接近尾聲,2017全球新增裝機量預計下行。目前來看,全球范圍內政府補貼的大周期,已經開始逐漸接近尾聲了。從2002年到2016年,以德國、日本、西班牙、意大利為代表的傳統市場補貼下滑。2017年開始,中美日這三大市場也開始收縮補貼力度,需求預計將下滑,而新興市場的增長體量目前尚不足以跟這三大市場抗衡。

巴黎協議生效,將進一步拉動光伏產能擴張。《巴黎氣候協議》(ParisAgreement)在2016年11月正式生效,有超過200個國家共同參與,生效后,簽署國將開始按協議制定和執行溫室氣體減排計劃,德國已宣布將在2022年前關閉國內所有核電站。巴黎協議將帶來大量的可再生能源、清潔能源的投資需求,而光伏作為最自然的選擇,將成為各國政府替代不可再生能源的最有效手段之一。一旦各國政府采取行動,遵循巴黎協議的承諾,光伏的產能擴張勢在必行,而這類擴張,將在2017年開始體現。

市場價格將持續走低,供應鏈利潤下滑。隨著競爭的加劇以及成本的下滑,2017年光伏產品報價將持續走低,EnergyTrend預測組件市場均價可能由2017年初的US$0.38/W,跌至年底僅剩US$0.33/W。在此價格下,不僅中上游廠商將面臨極大虧損,一線組件廠也難維持過去15%以上的毛利潤區間,整體而言2017太陽能供應鏈由上至下利潤都將低于2016年。

(二)中國光伏產品出口仍面臨一定阻礙

1.重點出口市場政策轉變,2017年出口預計將放緩

2016年全球光伏新增裝機70GW,比2015年增長大約30%,然而,進入2017年后,作為我國光伏出口的幾大重點市場--日本、德國、美國都將面臨政策上的轉變和監管上的不確定性,整體市場需求面臨縮減,也將進一步影響我國光伏出口的表現。

美國新總統特朗普在大選前宣稱,他已經“提交停止所有清潔能源發展的提議”,將帶領美國重回“傳統能源”時代。美國市場對中國光伏產業的重要意義,不言而明。更何況2017年會出現意外的不止美國,還有近鄰日本。由于上網電價下調以及監管挑戰增加,日本光伏補貼優勢已經不再明顯,2017年日本市場的裝機容量將大大削減,樂觀估計將保持在一年2GW左右,削減近八成,遠非之前10GW/年的體量可比。未來在美日市場相繼下滑的前提下,預測2017年的裝機相對于今年全球70GW,將有5%到10%的下降空間,我國光伏產品出口形勢并不十分樂觀。

2.出口模式逐漸轉向“貿易+生產+服務為一體”

受到貿易壁壘無法突破的影響,我國企業紛紛“走出去”布局海外產能。將產能轉移至越南、泰國、印尼、馬來西亞這些勞動力成本較低、整體產業鏈配套較好的國家,已經成為規避貿易壁壘的有效方式。此外,海外光伏電站EPC總包的形式在2016年方興未艾,中國信保承保了多個在巴西、印度、羅馬尼亞、保加利亞的電站項目,其中不乏上述國家重點支持的建設項目。以此同時,近年來EPC因競爭加劇利潤被壓縮,部分企業已經開始向電站投資運營及轉讓轉型,從發電到太陽能源綜合利用轉型,模式向“貿易+生產+服務為一體”轉變,企業也從純生產企業、純EPC廠商向太陽能綜合服務商轉型。

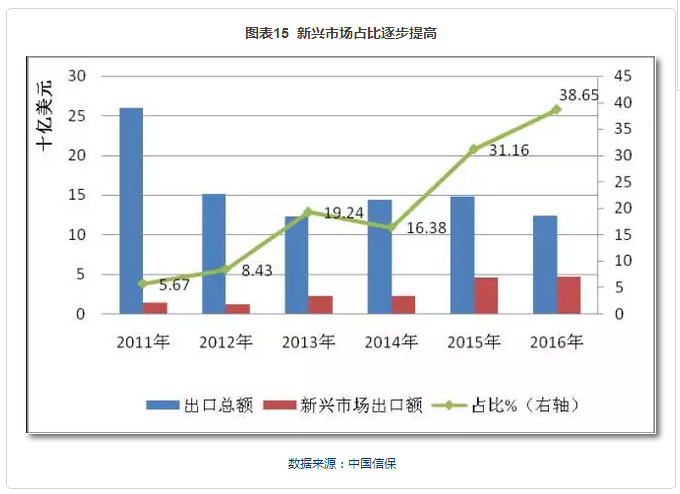

3.新興市場將持續發力,一定程度上彌補傳統市場下滑

(三)光伏行業發展風險分析

1.我國光伏市場發展仍存障礙

總結起來,我國光伏市場發展仍然存在以下困境:

(1)光伏發電限電率仍然維持較高水平,在限電省份上有擴大的趨勢。(2)補貼拖延問題雖得以緩解,但2015年2月以后并網的集中式項目仍然無法拿到補貼;補貼缺口亦在不斷拉大。(3)標桿電價連續下調的同時,競電價政策適用于各類集中式項目,從而抵消系統成本下降對投資收益帶來的積極影響。(4)不少項目因各地“先建先得”政策而面臨無法拿到電價下調前指標的風險。上述四大問題,導致2016年全球三地上市的國內光伏電站運營商股價表現疲弱,在全行業裝機保有量大幅提升80%的情況下,SOLARZOOM光伏經理人指數16年末相比年初仍然下跌14%。

2.行業出口信用風險升高

2016年光伏行業報損情況惡化嚴重,報損金額上升,行業平均出險率大幅提高,行業信用風險有較大幅度增長。從我國光伏行業主要出口洲別市場出險率排名情況看,出險率最高的是貿易保護主義升溫、對華光伏產品貿易限制措施不斷的歐洲,其次是近年光伏市場飛速發展的亞洲地區,再次是經濟欠發達的非洲。

可以看出,貿易壁壘對整體行業的影響仍在發酵中。值得注意的是,近年發展較快的亞洲新興市場,正逐漸成為信用風險高發的重災區,國內產品轉口泰國、馬來西亞、菲律賓等東南亞市場規避貿易限制問題,以及土耳其等市場出臺新的貿易保護政策,仍將是國際市場不穩定因素所在。我國部分光伏企業在新興市場競價銷售的苗頭已顯現,應謹防該類市場貿易保護主義苗頭。

官方微信:日成最新資訊

官方微信:日成最新資訊 移動官網

移動官網 官方商城

官方商城