房地產銷量的大幅增長的確是2000年以來大家電銷量增長的重要驅動力之一。在行業成長初期,需求主要來自于新增購買,房地產銷售直接帶來家電需求,帶動了冰箱、洗衣機、電視、空調銷量的快速增長。

2000~2017商品住宅銷售面積與大家電內銷量變化

數據來源:公開資料整理

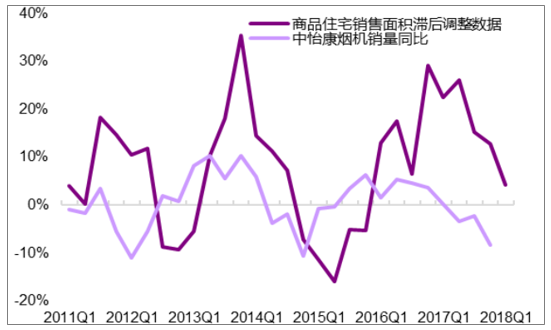

油煙機零售量增速與房地產銷量滯后數據的關系

數據來源:公開資料整理

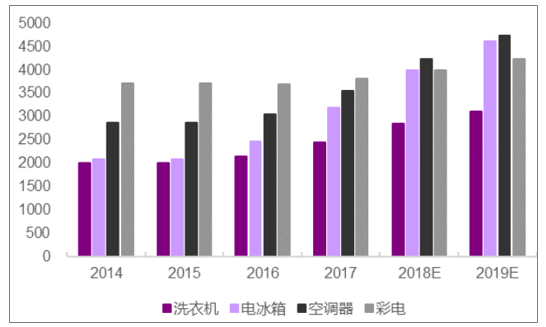

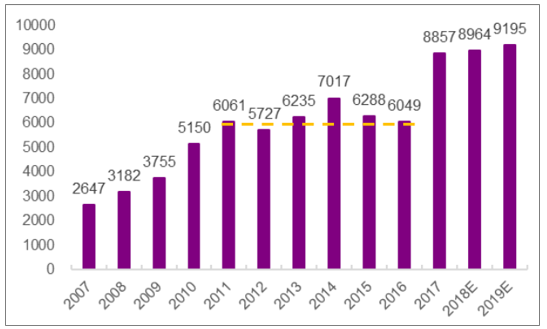

2007~2011年,伴隨經濟的高速增長、“家電下鄉”、“以舊換新”等產業政策的支持,大家電銷量獲得了極其快速的增長。而這一階段銷售的產品,普遍將在未來幾年進入8~10年的更換周期,支撐行業整體銷量保持穩定增長。

2014~2019大家電更新需求估計(萬臺)

數據來源:公開資料整理

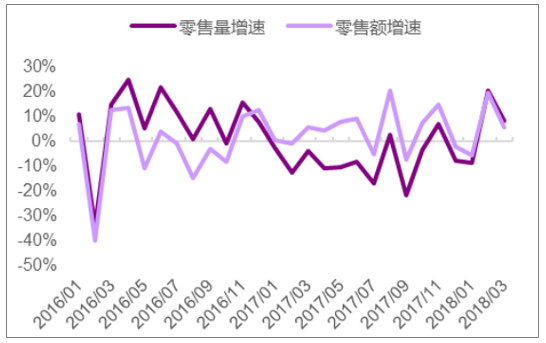

2017年國內電視零售量同比下降6.6%,零售額同比增長4.5%。需求的下降一方面由于2016年互聯網企業低價促銷較多,透支部分需求,另一方面由于面板價格大漲,帶動電視終端產品漲價20~30%以上,抑制了消費者短期的購買意愿。考慮到電視作為成熟消費品相對穩定的需求,以及自2017H2開始電視ASP的逐步降低,預計2018年國內需求將在低基數下實現恢復性增長。

2016年至今液晶電視零售量、零售額增速

數據來源:公開資料整理

彩電零售均價變動走勢

數據來源:公開資料整理

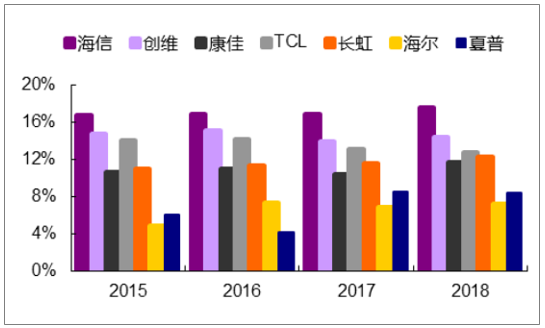

黑電是目前出口占比最低的大家電品類,韓企三星、LG全球份額分別21%、13%,國內TCL、海信僅7%、6%,全球市場2017年電視銷量約2.1億臺,是國內市場的4倍以上。展望未來3~5年甚至更長時間,一方面日本企業的持續退出仍是大趨勢;另一方面,面板制造帶動整條電視產業鏈持續向大陸轉移,國內供應鏈體系逐步超越韓國,中國企業在全球站穩腳跟是大概率事件。

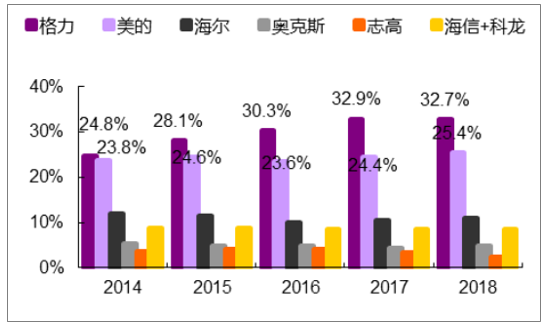

格力內銷市場份額近40%,格力+美的市場份額合計超60%,構成了極其強大的品牌+規模壁壘,成為空調龍頭定價權的核心來源。在規模優勢、品牌地位以及強渠道控制力的幫助下,龍頭公司實現遠超行業平均的毛利率/凈利率水平,并可根據短期規模/盈利訴求,游刃有余地調節產業鏈價值分配,實現利益最大化。

空調內銷企業出貨市場份額

數據來源:公開資料整理

空調國內終端零售量份額

數據來源:公開資料整理

2007年至今空調行業內銷量變化(萬臺)

數據來源:公開資料整理

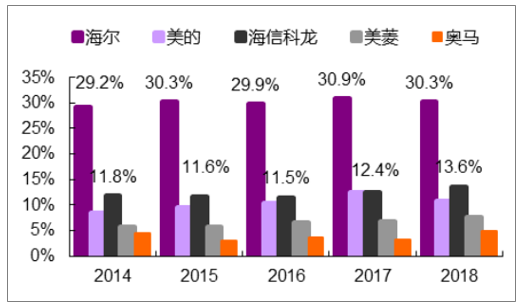

近兩年,洗衣機行業龍頭海爾、小天鵝在產品力、渠道效率持續提升帶動下,領先優勢愈發顯著,市場份額不斷上升,雙寡頭的格局已經非常牢固。冰箱領域市場集中度則相對較弱,僅海爾具備較大領先優勢,未來集中度仍有提升空間。

洗衣機內銷企業出貨市場份額

數據來源:公開資料整理

冰箱內銷企業出貨市場份額

數據來源:公開資料整理

2017年全渠道電視零售量份額

數據來源:公開資料整理

電視線下零售網點零售量份額

數據來源:公開資料整理

從行業未來空間來看,根據廚電整體購買客單價,煙灶套裝平均價格在3000~5000左右,如果加上蒸箱烤箱洗碗機等品類,客單價接近10000。因此,廚電整體的市場空間未來是有望超越冰洗的。截至2015年,油煙機城鎮家庭每百戶保有量為69臺,農村家庭為15臺,與冰洗保有量有較大差距。隨著居民生活水平的不斷提升,煙灶產品必需性將不斷提升,保有量長期提升空間大。

油煙機內銷量與冰洗比較

數據來源:公開資料整理

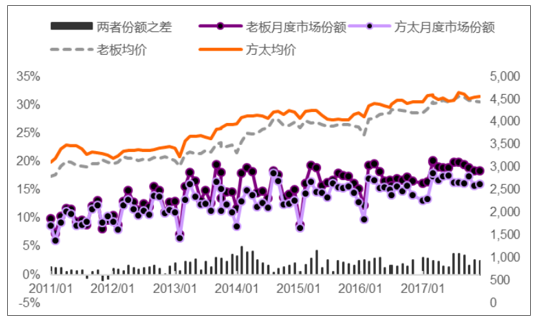

2011年以來老板、方太市場零售量份額、零售均價變動情況

數據來源:公開資料整理

結合以上分析,對2018年四大家電銷量增長預測如下表,綜合來看預計2018年家電整體需求將保持平穩增長。但行業也告別了2017年規模大幅擴張的邏輯,步入穩定增長周期。

四大家電2018年銷量增長預測

年份 | 空調 | 冰箱 | 洗衣機 | 電視 | ||||||||

銷量 | 內銷 | 出口 | 銷量 | 內銷 | 出口 | 銷量 | 內銷 | 出口 | 銷量 | 內銷 | 出口 | |

2016 | 5% | -4% | 10% | 2% | -3% | 12% | 6% | 6% | 7% | 11% | 10% | 12% |

2017 | 31% | 46% | 10% | 1% | -6% | 17% | 7% | 7% | 9% | -2% | -5% | 1% |

2018E | 5% | 4% | 6% | 7% | 5% | 11% | 5% | 5% | 3% | 7% | 5% | 8% |

數據來源:公開資料整理

官方微信:日成最新資訊

官方微信:日成最新資訊 移動官網

移動官網 官方商城

官方商城